估值指标:PE 的理解及应用

说到基本面分析,P/E 系数一定是最广为人知的指标之一,让我们通过这篇内容来梳理PE的定义、应用以及思考。

说到基本面分析,P/E 系数一定是最广为人知的指标之一,今天我想通过这篇内容来梳理PE的定义、应用以及一些思考。

什么是 PE

PE 即 price-earnings ratio 叫做市盈率或本益比,也即股票市场价格和盈利的比率,公式如下:

- PE = Price / EPS (Earnings Per Share)

- 市盈率 = 股票市价 / 企业年度每股收益总和

- 市盈率 = 股票总市值 / 企业年度净利润总和

PE 的类型

在 PE 的计算公式中,股价通常采用当前最新的股价,但是年度净利润总和却可以选取不同的时间段,因此产生了不同类型的 PE 定义。

静态 PE

静态 PE= 股票市价 / 上个完整财年 EPS

例如现在是 23 财年并且还没有结束,因此上个完整财年是22年。那么:

静态 PE = 股票市价 / 22 财年 EPS

很显然,这个指标反应的是公司过去盈利能力与当前股价的关系,是个滞后的指标,无法反应最新当前情况。

追踪 PE (TTM Trailing Twelve Months)

追踪 PE = 股票市价 / 最近 12 个月(4个季度)EPS

例如现在是 23 财年,已经过去了 2 个季度,那么:

追踪 PE = 股票市价 / (22Q3&Q4 EPS + 23Q1&Q2 EPS)

虽然这也是针对过去的数据指标,但反应的是最新,最接近当前的历史数据情况。

前瞻 PE

前瞻 PE = 股票市价 / 当前财年或未来财年的预测 EPS

例如例如现在是 23 财年,已经过去了 2 个季度,那么:

23 财年前瞻 PE = 股票市价 / (23Q1Q2 已产生 EPS + 23 Q3&Q4 预测 EPS)

又或者:

25 财年前瞻 PE = 股票市价 / 25 年预测 EPS

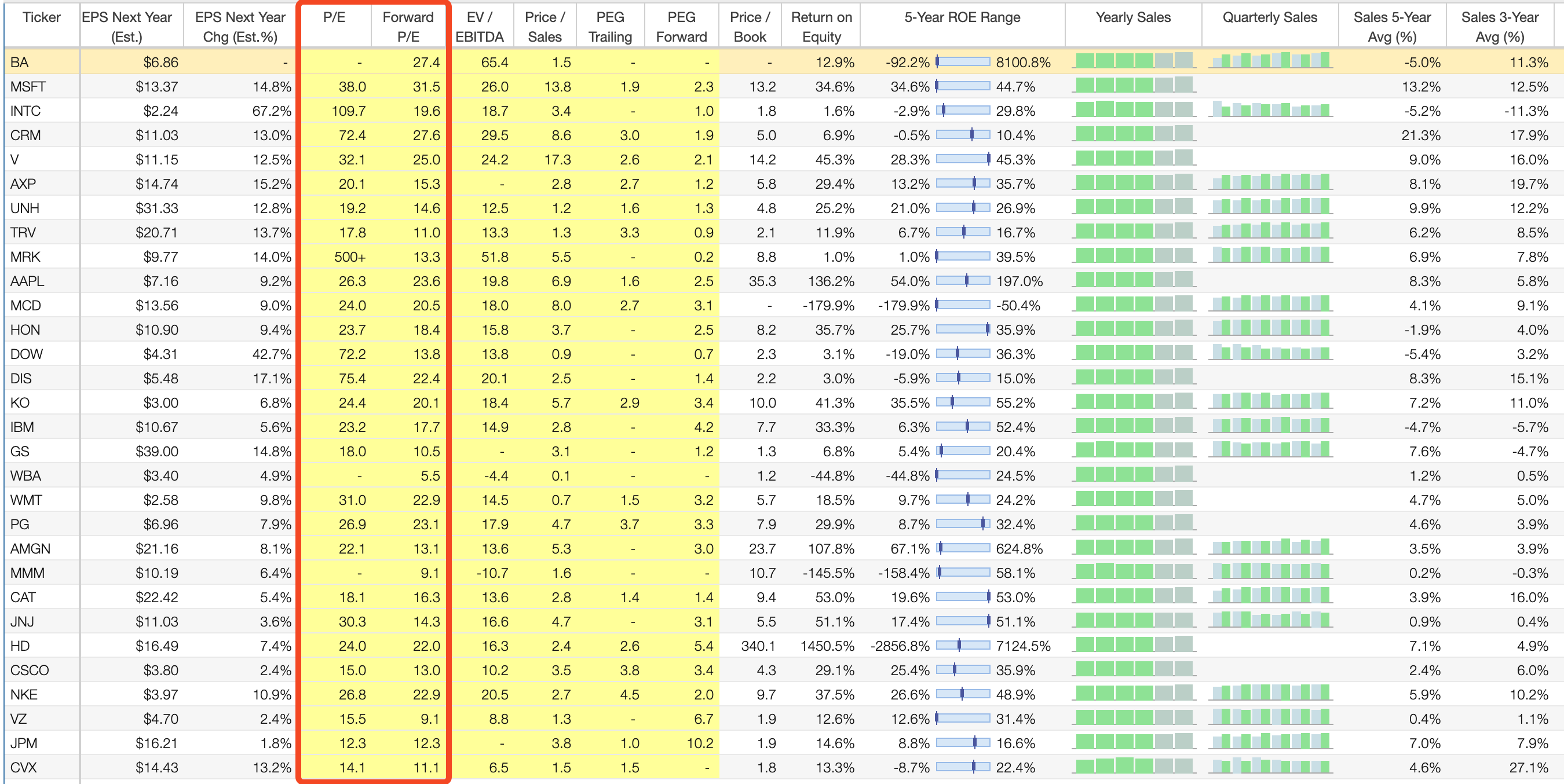

PE 是常用指标,几乎所有工具中都可以找到。上图展示在 Stock Rover 软件中提取 DOW 30 成分股相关数据,红框部分是每个股票的 PE 与 前瞻 PE。同时在我们提供的 Market Data 数据中也包含公司的 PE 数据。

理解 PE

从数学上来说,PE 的分子是购买公司股份所支付的价格,分母是公司每年所能赚回的利润。两者相除结果就是这笔投资公司需要多少年能够赚回来。从这个角度来说,当然 PE 值越低越好。

换个角度来看, EPS 是企业经营的结果,投资者无法直接干预。市值和股价是市场交易出来的结果,在实时的影响 PE 变化,也就意味着 PE 数值反应了市场认知和股票的热度,或者说市场及投资者对这只股票的情绪与预期。高 PE 就代表着高预期。毕竟每笔投资都有两面: 数字和故事。

我们也可以拿 PE 和利率做一个比较,我们假设一个企业当前的 PE 为 20,当前银行存款利率为 3%(也即无风险收入。)

PE 为 20,倒数为 5%,也即每年的投资回报为 5%,比存款的利率高 2%,这就是投资股票所获得的风险溢价,这个值可以用来衡量这笔投资是否值得。这个逻辑不仅适用于 PE,也适用于股息率。

那有的公司 PE 很高,例如 40 倍,那他的倒数只有 2.5% ,还不如存款利率,为什么我们要投资这样的股票呢?其实也很好理解,现在不赚钱是为了以后赚更多的钱,所以高 PE 应该匹配高成长才合理,PEG 指标就是用来反应这一点的。

总结来说,影响不同股票间 PE 差异的主要因素有以下几个:

- 公司所处行业及周期。也即:商业模式

- 公司业绩的稳定性及未来增长性。也即:成长性

- 公司是否存在各类潜催化剂事件,或隐形风险。也即:风险补偿

PE 的应用

很多人认为 PE 低就代表着值得买入,这是一个误区,因为:

- PE 现在低不代表未来也低

- PE 低的背后也许有隐性风险

- PE 低并不会自动出发价值回归

PE 现在低不代表未来也低

PE 是 股价/EPS,股价的下跌会降低 PE,而作为分母的 EPS 下跌则会抬升 PE。如果 EPS 的下降速度快于股价的下降速度,就会出现股价越低 EPS 越高的现象。这是非常容易陷入的陷阱。

所以用 PE 估值时,必须要思考未来的 earnings 情况。因为企业过去的营收并不能直接决定未来的营收,而是我们通过过往的经营去判断公司经营沉淀下来的商业模式与价值观是否能够提升持续盈利增长的概率。

举个例子来说,Apple 去年手机的销量成功并不能直接决定今年手机就卖得好。而是因为 Apple 连续推出好的产品证明了他们有强大的产品开发设计能力,这样的团队大概率能继续推出优秀的产品。

PE 低的背后也许有隐性风险

这一点非常好理解,有效市场会充分计价公司的风险与机会。同时有些公司因为商业模式或者资产模式,用 PE 估值也并不完全合理,因此单纯靠低 PE 投资股票,也容易因为对公司情况了解不全面而承受潜在的损失风险。

PE 低并不会自动触发价值回归

还有一些人购买低 PE 股票是因为认为会有价值回归。但我们要理解一点:价值回归的原因并不是因为这个股票价格低或者说 PE 低。从统计学来看,两者拥有相关性,但是并不互为因果。

真正推动股票价值回归的是其他原因,例如行业周期改善,公司风险解除,宏观经济变化如利率等。因此通过低 PE 探寻到了“价值洼地”后,还要明白价值最后如何兑现。如果价值长期不兑现,那也会损失资金的时间成本。

综上所述,我很少会单一使用 PE 指标来做决策,比较常见的场景是:

- 选定个股后观察 PE 波动区间以及当前所处的百分位,参考决策买入时机。

- 使用追踪 PE 估值法计算价值区间,参考决策买入时机。

- 自上而下选定行业板块后用 PE 指标做个股筛选。

- 使用衍生的 PEG 指标进行股票间对比。

- 观察指数及行业板块的平均 PE,推测当前市场热度及情绪。

订阅

- 谢谢阅读,你可以访问网站介绍📑,更好了解本站。

- 如果喜欢这篇内容,欢迎订阅、评论并分享给好友❤️;

- 如果不喜欢,希望你留下建议,并分享给你讨厌的人😜。